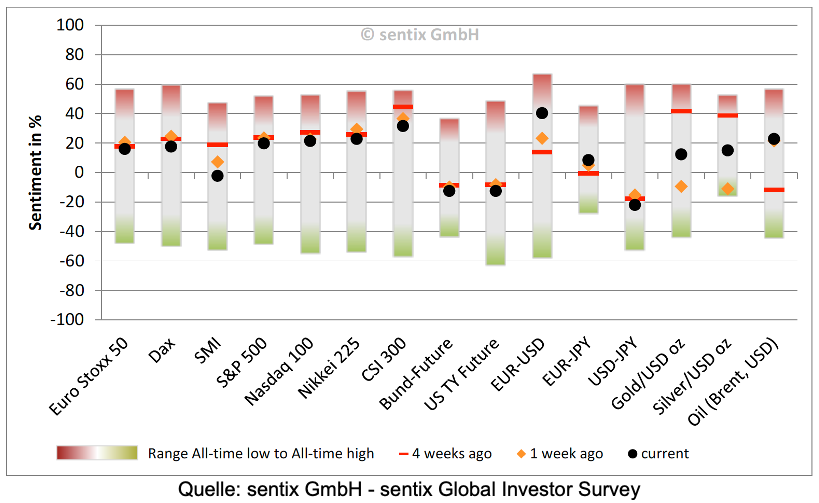

In Summe bedeutet es nicht, dass wir eine massive Korrektur bekommen müssen. Dafür ist die Stimmung nicht gut genug. Es bedeutet aber, dass die Chance für bestenfalls stagnierende Kurse groß ist.

Wir sind keine Freunde von Aussagen wie „Jahresendrallye“. So etwas halten wir für quatsch und Kaffeesatzleserei. ABER: Da die Gruppe der institutionellen Investoren – innerhalb derer insbesondere die Versicherungen, Pensionsfonds und Stiftungen -weiterhin unterinvestiert ist und an der Erholung der Märkte der letzten Monate nur bedingt teilgenommen hat, kann es sein, dass diese Investoren bis zum Jahresende eine Art „Window Dressing“ betreiben und diese Untergewichtung zum Reporting-Stichtag 31.12.2020 nicht zeigen wollen. Wir gehen allerdings davon aus, dass das ein Europäisches/DACH-Problem ist. Den Angelsachsen passiert so etwas meistens nicht. Dennoch kann es den Markt und damit den Bull & Bear Indikator noch weiter ziehen, was schade wäre.

Wären wir bei „Wünsch Dir was“, würden wir uns wünschen, dass Aktienkurse die kommenden Monate (wie schon zwischen Ende Juni und Ende Oktober) unter volatilen Bewegungen nichts machen. Letztes Mal hat es geklappt 😉. Leider klappt das mit den Wünschen aber selten und wir werden den Fakten ins Auge sehen müssen. Dazu werden wir uns bei Bedarf oder aber Anfang 2021 wieder melden.

Exkurs zum Thema INFLATION

Übrigens finden wir die Inflationsdiskussion, die es aktuell vielfach zu lesen und zu hören gibt, für verfrüht. Für eine nachhaltige Inflation bedarf es zweier Dinge: Erstens einer hohen Geldmenge (ist seit der Finanzkrise erfüllt) und zweitens eine steigende Umlaufgeschwindigkeit des Geldes (steigende Löhne, die konsumptiv eingesetzt werden). Letzteres erfolgte die letzten 15 Jahre nicht. Der Grund dafür lag in der disinflationären Wirkung der Globalisierung, die Löhne hat wenig steigen lassen. Erfolgt tatsächlich ein re-shoring (die Produktion von Gütern wird nach Hause geholt), kann die erhöhte Nachfrage (wegen der zu erwartenden Aufholeffekte) nach der Corona Krise diese Umlaufgeschwindigkeit (Löhne) erhöhen und inflationär wirken. Ob re-shoring wirklich erfolgen wird, wird auch sehr vom politischen Verhalten Chinas abhängen und den Antworten der G7 Länder. Ob dieses dazu führt, dass Hersteller auf die Produktion in China verzichten werden und damit auf den Konsum Chinas verzichten müssen (denn das wird die Antwort Chinas sein), wird sich zeigen und nicht kurzfristig passieren können. Es kann also gut sein, dass re-shoring weniger stark ausfällt als vielfach erhofft. Dann bleibt die Inflation aus. Die G7 Länder und insbesondere Deutschland haben sich in eine schwierige Position gebracht. Die USA nutzen China als verlängerte Werkbank und Deutschland nutzt China als Konsument. Und China weiß das alles sehr gut. Ein Verzicht auf China bedeutet eine Erhöhung der Produktionskosten für die USA und weniger Absatz für Deutschland, in Summe freiwilliger Wachstumsverzicht. Ich habe Schwierigkeiten mir vorzustellen, dass freiwillig und koordiniert auf Wachstum verzichtet wird. Mindestens eines der G7 Länder wird ausscheren.

Wenn es eine Zeit gibt, auf Wachstum zu verzichten, wird es die Zeit der Nachholeffekte nach der Corona Krise sein, die jetzt beginnt. Können wir in den Zeitungen lesen und Nachrichten hören, dass große Unternehmen ihre Produktionskapazitäten nach Hause holen, kann der Artikel zur Inflation geschrieben werden, wobei eine Inflation von 1% bis 2,5% gut ist. Steigt sie über 3%, würden die Zentralbanken antworten müssen. Das werden wir unseres Erachtens vor 2022, eher 2023, nicht erleben, denn auch re-shoring ist nicht über ein Wochenende umgesetzt. Die Zinsstrukturkurve kann allerdings trotzdem etwas steiler werden, was bedeutet, dass langfristige Zinsen etwas steigen können.