Hochmut kommt vor dem Fall

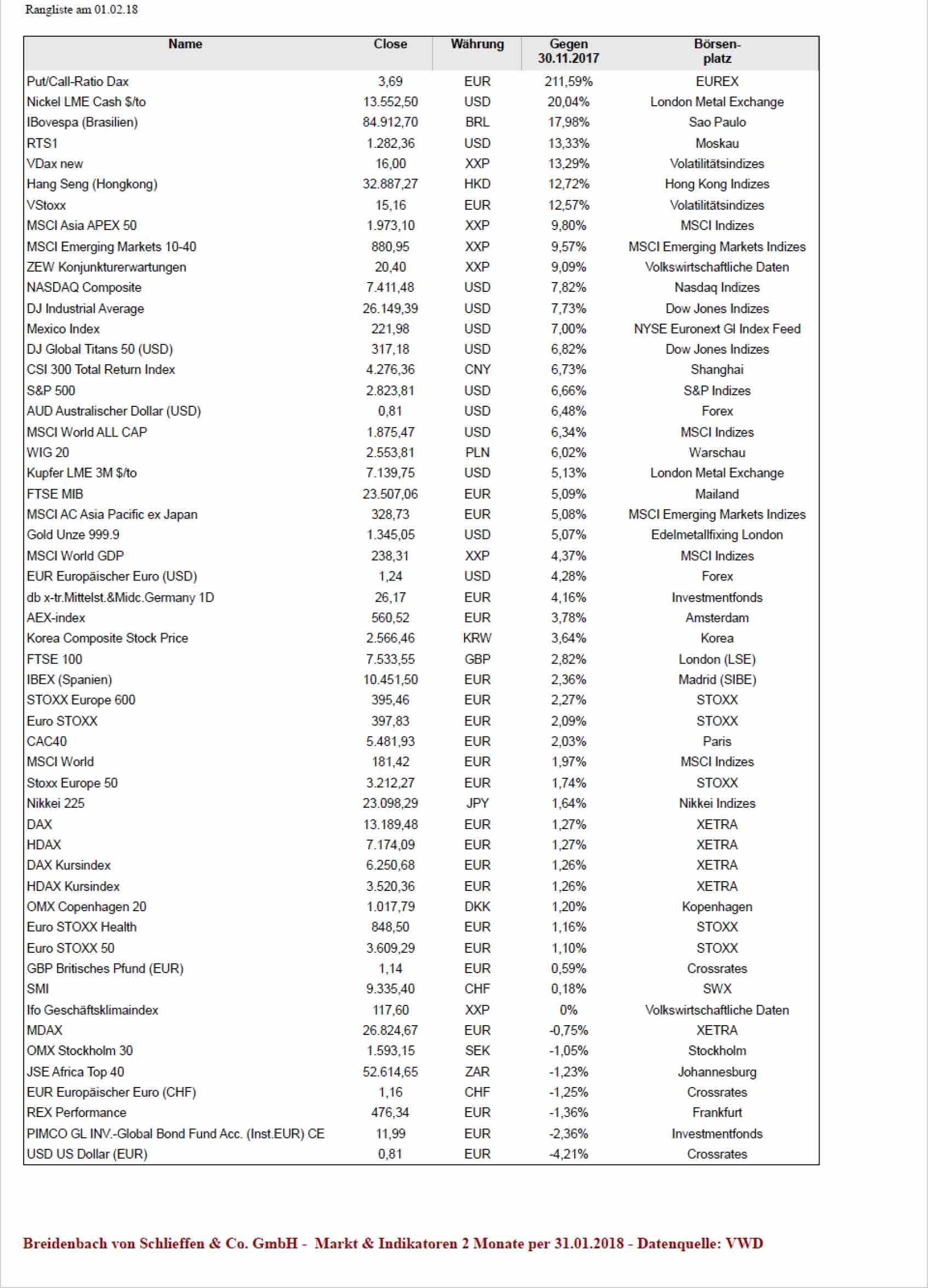

Anbei senden wir eine Tabelle mit Renditen ausgewählter Indizes und Vermögensklassen der letzten 2 Monate.

Wir haben deshalb die letzten beiden Monate gewählt, da Anfang Dezember noch Viele von einer Jahresendrally sprachen und für Januar gute Märkte voraussagten.

Beide Monate genießen einen gewissen Mythos. Aus dem Grund halten wir eine Bestandsaufnahme für angebracht.

Die Jahresendrally blieb aus, der Januar war teilweise sehr gut, eventuell zu gut.

Top Performer (+7,5% und mehr) im Dezember und Januar:

- Nickel, Aktien Brasilien, Aktien Russland, Aktien Hongkong, Aktien Schwellenländer, US Tech Aktien, Aktien US Standardwerte

Bottom Performer (+2% und weniger) im Dezember und Januar:

- US Dollar, Globale Anleihen, Deutsche Staatsanleihen, Aktien Schweden, MDAX (alle Verluste), Aktien Schweiz, Aktien Europa, DAX Index, Aktien Japan.

Verfolgt man die Überschriften der Presse, werden wohl die wenigsten Leser in Deutschland vermuten, dass man mit Aktien in Deutschland in den letzten beiden Monaten kein Geld verdient haben soll…..

Selbst die alternativen Fakten lassen leider keinen anderen Schluss zu. Der USD hat gegenüber dem EURO 4,2% verloren, so dass man als deutscher Investor währungsbereinigt nur in Asien und Brasilien eine überdurchschnittliche Rendite erzielt hat.

Wahrscheinlich haben die Wenigsten ihr gesamtes Geld in asiatische Aktien und brasilianische Aktien investiert.

Interessant ist auch die Entwicklung der Zinsen. Global sind die Renditen in den letzten beiden Monaten um ca. 0,3% über alle Laufzeiten gestiegen und damit die Kurse gefallen.

Wir erlauben uns unten ein paar Gedanken zum weiteren Ausblick zu nennen und Portfolio-Positionierungen daraus abzuleiten:

Portfolio-Positionierung –> Korrektur wahrscheinlich:

- US Aktien sind im Vergleich zum Rest der Welt teuer, besonders die FAANG Aktien.

- Die asiatischen BAT Aktien (Baidu, Alibaba, Tencent) haben das gleiche Problem wie die FAANG Aktien.

- Asiatische Aktien sind in 2017 sehr stark gestiegen und vieler Investoren Lieblinge.

- Die Cash-Quoten von Investoren sind unter den 10 Jahres Durchschnitt gefallen – Quelle: Bank of America Fund Manager Survey

- Aktienkurse sind in den ersten 4 Wochen des Jahres 2018 teilweise deutlich gestiegen (3% bis 10%) à melt up.

- Investoren haben laut Umfragen die niedrigste Portfolioabsicherung seit 4 Jahren.

Quelle: Bank of America Merrill Lynch - Investoren haben laut Umfragen eine Aktiengewichtung von 55%, was die höchste Gewichtung seit März 2015 ist; (am 13.04.2015 notierten Aktienmärkte ihr vorläufiges Hoch, um anschließend bis Februar 2016 um bis zu 30% zu fallen).

- Investoren sind in Aktien in Europa deutlich übergewichtet und US Aktien untergewichtet…..

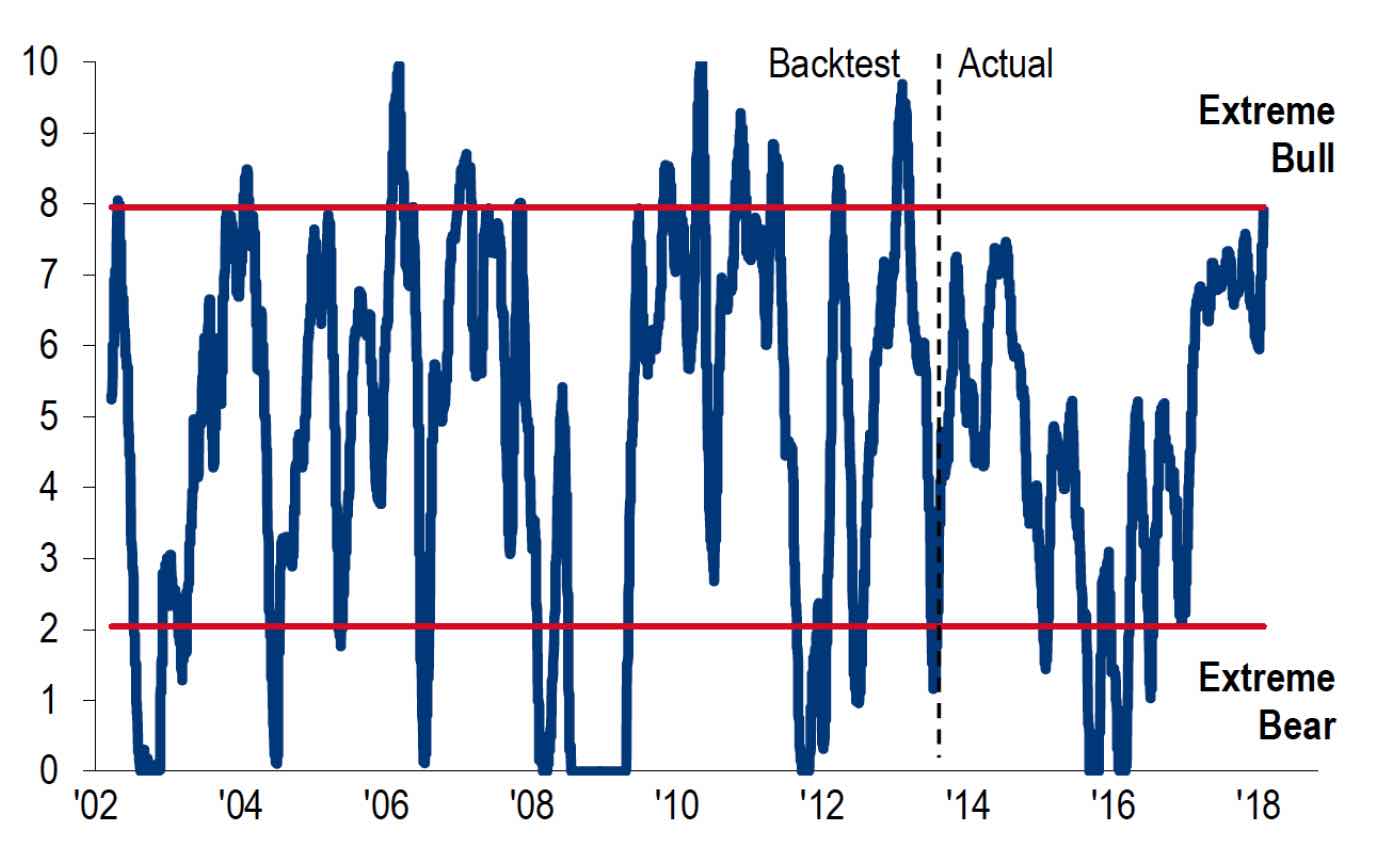

- Der Bank of America Merrill Lynch „Bull & Bear Indikator“ hat mit 7,9 den höchsten Stand seit März 2013 erreicht. Bei einem Stand von 8 gibt der Indikator ein Verkaufssignal. Seit 2002 hat der Indikator 11x einen Stand von 8,0 oder höher erreicht. 11x korrigierten Aktienmärkte anschließend im Schnitt von 10%. ABER, der Indikator lieferte kein Verkaufssignal im März 2015 und kann auch wieder fallen, wenn Märkte nichts machen.